Reconfiguración de las cadenas globales de valor: rivalidad Estados Unidos-China y rol de la UE

Alicia García Herrero, profesora adjunta, Hong Kong University of Science and Technology (HKUST); investigadora sénior, BRUEGEL (Bruselas); investigadora no residente, Instituto de Asia Oriental, National University of Singapore (NUS); economista jefe para la región Asia-Pacífico, banco de inversión francés NATIXIS. alicia@ust.hk. ORCID:https://orcid.org/ 0000-0003-4916-7293

Estados Unidos y China se encuentran sumidos en una rivalidad estratégica en muchos ámbitos, como el comercial y financiero, aunque el más importante está siendo el tecnológico. Al respecto, y dado el rápido avance de esta rivalidad, se puede hablar de dos ecosistemas cada vez más claramente definidos, si bien aún interrelacionados, en las áreas de los semiconductores y la inteligencia artificial (IA). A su vez, las cadenas de producción global se están reconfigurando, en parte, por motivos económicos, pero sin duda también por cuestiones geopolíticas. Dichos cambios no solo afectarán los flujos comerciales en todo el mundo, sino también la inversión extranjera directa (IED), e irán bifurcando paulatinamente la producción en dos grandes bloques, basados en tecnologías y estándares diferentes. ¿Dónde se ubica la Unión Europea (UE) en este contexto?

En apenas unas décadas, el mundo pasó de las cenizas de la Segunda Guerra Mundial a una Guerra Fría entre Estados Unidos y la Unión Soviética para, posteriormente, observar la desintegración de esta última. Finalmente, el hasta hace poco país más poblado del mundo, China, con el mismo historial comunista que la Unión Soviética, se ha acabado convirtiendo en la segunda economía mundial –o en la primera, si se mide en términos de paridad de poder adquisitivo–. Desde el viaje del presidente estadounidense Richard Nixon a China hace 50 años, seguido de la normalización de las relaciones diplomáticas entre ambos países en 1979, principalmente por la llegada al poder de Deng Xiaoping en 1978 y su política de Reforma y Apertura, Estados Unidos ha mantenido relaciones con China. Unas relaciones que, si bien en un principio siguieron la lógica del beneficio mutuo, especialmente en el frente económico, bajo el Gobierno de Barak Obama las dudas sobre tales beneficios mutuos fueron adquiriendo cada vez más fuerza, cambiándose las percepciones en Estados Unidos hacia una relación cada vez más desequilibrada en la que China era la que salía mucho mejor parada. Así, mientras la potencia norteamericana se ha ido volviendo progresivamente más dependiente de las importaciones chinas, hasta registrar un déficit comercial muy elevado, las empresas chinas se han embarcado en una carrera de adquisiciones empresariales a escala mundial que ha contado en todo momento con el pleno apoyo del Gobierno chino.

Paralelamente al ascenso de China, el rápido progreso tecnológico ha ido perjudicando a las clases medias y trabajadoras de Estados Unidos, a través de inversiones intensivas en capital, que han ido suprimiendo puestos de trabajo en el país, deslocalizándolos hacia países con salarios más bajos, sobre todo en China. Asimismo, otro de los factores importantes que explican el drástico cambio de postura de Estados Unidos hacia China es la creciente desilusión con respecto a la globalización: del compromiso se ha pasado a la competencia, incluso a la rivalidad. Además, la crisis de las hipotecas subprime que afectó a la potencia norteamericana en 2007, y que rápidamente se extendió hasta convertirse en una crisis financiera mundial, contribuyó a acelerar el diferencial de crecimiento entre China y ese país, asi cómo con el resto del mundo desarrollado. Por otra parte, las propias iniciativas de China, como la puesta en marcha de un plan de política industrial masiva (Made in China 2025) para avanzar aún más rápido en la escala tecnológica y su expansión global a través de la Iniciativa de la Franja y la Ruta (Belt and Road Initiative, BRI), lanzada en 2013 y reforzada en 2015, fueron factores importantes detrás del cambio radical en el enfoque de Estados Unidos hacia el gigante asiático. En este contexto, cuando Donald Trump llegó al poder en 2017, ya se estaba construyendo un consenso en torno a la necesidad de reconsiderar y reequilibrar la relación entre Estados Unidos y China. De hecho, algunas de las políticas proteccionistas de Trump fueron reacciones a las estrategias de China mencionadas (desde el proteccionismo de su mercado interno hasta el programa Made in China 2025 o la BRI). A partir de la Presidencia Trump, la contención estadounidense del ascenso chino se muestra como una realidad cada vez más clara, al igual que el intento de China de desafiar el poder global estadounidense. Aunque esta realidad va mucho más allá de lo económico, este artículo pondrá el foco en este ámbito de la competencia estratégica entre Estados Unidos y China, y examinará lo que ello significa para la Unión Europea (UE).

En la actualidad, lo que se consideraba una tendencia imparable –la globalización, centrada en el rápido aumento de los flujos comerciales en todo el mundo– parece haberse detenido. La rápida globalización– que ha sido posible gracias a la acelerada innovación en las tecnologías de la información, la logística y el transporte– ha reducido los costes y acelerado la velocidad de las comunicaciones, ha abaratado el transporte de carga aérea y marítima, así como también ha propiciado la formación de grandes bloques comerciales –como la UE– y la liberalización de la política comercial y de inversiones. Sin embargo, en esta coyuntura, y en parte debido a la mayor competencia entre China y Estados Unidos, las cadenas globales de valor se están reconfigurando. Una razón para ello es que la eficiencia en la cadena de producción ya no es el objetivo clave. La pandemia de la COVID-19 no solo supuso un importante problema sanitario a nivel planetario, sino que también puso a prueba las cadenas globales de valor, al crearse enormes cuellos de botella y escasez de bienes esenciales provenientes de China cuando más se necesitaban. Desde entonces, la resiliencia de las cadenas de valor constituye un tema clave para asegurar el buen funcionamiento de cualquier economía.

Este artículo pretende ser una humilde aportación a la investigación interdisciplinar sobre este tema; y parte de la reorganización actual de las cadenas de suministro, que tiene como objetivo encontrar ecosistemas de fabricación alternativos a los de China, aunque también aborda otras consideraciones importantes, incluidas las económicas. En este sentido, el artículo analiza, en primer lugar, la importancia de la actual rivalidad estratégica entre Estados Unidos y China, así como las tendencias a la desglobalización y la reconfiguración de la cadena de suministro; en segundo lugar, evalúa hasta dónde ha llegado dicha rivalidad en diferentes ámbitos económicos, tales como el comercio, la inversión, la tecnología, las finanzas y los movimientos de personas; en tercer lugar, repasa el ascenso de China como impulsor clave de las cadenas globales de valor tras su entrada en la Organización Mundial del Comercio (OMC) en diciembre de 2001; y, en cuarto lugar, explica cuáles son las consecuencias de dicha reconfiguración de las cadenas de valor para el resto del mundo, especialmente en lo que se refiere a la resiliencia y en el rol de la UE al respecto; aspecto este último que se enfatiza en las conclusiones finales.

La geoeconomía de Estados Unidos y China: de la codependencia a la creciente bifurcación

Las tendencias de la desglobalización y su impacto en las relaciones económicas entre Estados Unidos y China

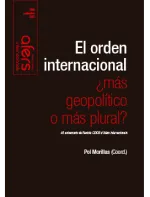

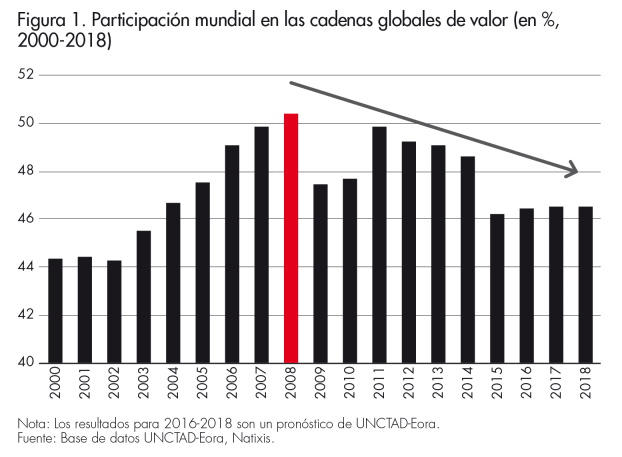

La desglobalización no es un concepto nuevo, sino más bien una megatendencia que ya se había observado en el pasado, por ejemplo, justo antes de la Primera Guerra Mundial. Más recientemente, las primeras señales de desglobalización, que se mide en función del tamaño de las cadenas globales de valor –en términos de menor participación de distintos países en estas–, empezaron a aparecer tras el estallido de la crisis financiera mundial en 2007-2008. Si se miden las cadenas globales de valor como la cantidad de bienes intermedios importados para su reexportación o exportados a otros países para que los reexporten, se observa que estas están en declive neto desde 2008 (véase la figura 1). Un descenso que ha sido mucho mayor en Europa (representada por Alemania en la figura 2) –seguida de Estados Unidos– que en China. Aunque la UE sigue siendo la región del mundo más integrada en dichas cadenas, el descenso de dicha participación es también el más rápido y está en consonancia con la disminución de la cuota de la UE en las exportaciones de manufacturas a escala mundial. Una de las muchas fuerzas que impulsan la desglobalización es la competencia estratégica Estados Unidos-China; aunque existen otras como el populismo, que insta a los gobiernos a relocalizar la producción, o las consideraciones urgentes sobre el cambio climático, que exigen cadenas de suministro más cortas. La COVID-19 ha sido otro factor muy importante que ha contribuido a la desglobalización.

La tendencia preocupante respecto a la reducción del tamaño de las cadenas de valor no debería sorprender, ya que se sustenta en el debilitamiento de la OMC como garante del sistema mundial del comercio multilateral y como principal actor detrás de la liberalización del comercio a escala global. Su órgano de apelación, que arbitra las disputas, ha funcionado de manera deficiente, sobre todo desde que la Administración Trump bloqueó la renovación de sus jueces. Además, la mayor heterogeneidad de sus miembros desde la adhesión de China –incluidas otras economías emergentes y países del antiguo bloque soviético– ha dificultado cada vez más el avance de nuevas medidas de liberalización y la resolución de disputas comerciales. En resumen, tanto el profundo desdén del presidente Trump por el multilateralismo, como el modelo estatalista de China, han sido simplemente incompatibles con un sistema de comercio mundial abierto regido por el multilateralismo y, más concretamente, por la OMC. Asimismo, el creciente papel de las prácticas ajenas al mercado en China, basadas en su modelo económico dirigido por el Estado, ha sido otro gran desafío para que el sistema de comercio mundial siga funcionando.

Competición económica Estados Unidos-China: ¿en qué punto se encuentran las fuerzas de desacoplamiento/bifurcación?

La Administración Trump cambió drásticamente la dirección de las relaciones entre Estados Unidos y China, que pasaron del compromiso a la competencia, incluso a la rivalidad. El punto de partida fue el comercio, pero se desarrolló en muchas áreas diferentes. En lo esencial, la Administración de Joe Biden no ha cambiado de dirección, aunque sí busca una mayor implicación de los aliados históricos de Estados Unidos, incluida la UE, aunque también Japón, Corea del Sur y Australia. Una cuestión importante es si la guerra comercial liderada por Estados Unidos ha fomentado el desacoplamiento comercial entre Estados Unidos y China. A primera vista, la respuesta sería un rotundo no, ya que las importaciones estadounidenses procedentes de China en realidad han crecido desde que comenzó la pandemia de la COVID-19. Sin embargo, la historia no es tan sencilla. Las importaciones estadounidenses procedentes de China disminuyeron justo después de que se introdujeran los aranceles a la importación y aún más en marzo de 2020, a medida que el comercio mundial se contraía debido a la expansión de la pandemia más allá de China y, en particular, hacia Estados Unidos. Desde entonces, la recuperación de las importaciones estadounidenses procedentes de China se mantiene por debajo de la tendencia anterior a la guerra comercial. China es ahora la fuente de solo el 18% de las importaciones totales de bienes de Estados Unidos, por debajo del 22% que representaba al inicio de la guerra comercial. Y lo que es más importante, como era de esperar, la guerra comercial empujada por la Administración Trump contra China ha tenido el mayor impacto en los productos importados desde China puesto que los aranceles de importación estadounidenses han sido relativamente efectivos. Uno de los sectores más afectados ha sido el de productos electrónicos, por lo que muchas empresas chinas han deslocalizado la producción hacia Vietnam para evitar dichos aranceles.

En referencia a las inversiones, Estados Unidos escruta las inversiones en las que participa China más que en las de ningún otro país. La razón de fondo es que las ambiciones tecnológicas de China llevan tiempo suscitando inquietud por el uso que esta hace de las inversiones en el extranjero para acceder a tecnologías, datos e infraestructuras sensibles, sobre todo las que tienen implicaciones militares. Los acuerdos en los que participan inversores chinos se notifican al Comité de Inversiones Extranjeras en Estados Unidos (CFIUS, por sus siglas en inglés) –el organismo estadounidense responsable de revisar las inversiones en busca de amenazas para la seguridad nacional–. Las operaciones chinas representan el 15% de las revisiones del CFIUS, pero solo son el origen del 4% de todas las fusiones y adquisiciones estadounidenses. En otras palabras, las inversiones chinas son las que reciben más escrutinio y también las que más se frenan. Los ejemplos son multiples y, en algunos casos, han impactado mercados europeos, como fue el caso de la compra fallida de la empresa alemana Aixtrom por parte de una empresa china, por la intervención de CFIUS al cotizar Aixtrom en Estados Unidos.

En lo que respecta a la inversión estadounidense en China, parece claro que no se ha producido un desacoplamiento total, aunque las restricciones por la COVID-19 hayan hecho mella en la presencia de algunas multinacionales estadounidenses en China. Sin embargo, la situación solo puede empeorar dado el apoyo bipartidista de Estados Unidos a aumentar las restricciones a la entrada de inversión extranjera directa (IED) estadounidense en China. Por si esto fuera poco, la IED de China en Estados Unidos también está empezando a verse restringida por el Gobierno chino, que está poniendo límites a la transferencia de tecnología que las empresas chinas pueden llevar a cabo cuando invierten en Estados Unidos. El mejor ejemplo es la joint venture entre CATL y Ford para producir baterías de vehículos eléctricos en Estados Unidos.

Las fuerzas de desacoplamiento son mucho menos evidentes en el caso de los flujos financieros, aunque siguen siendo visibles. Al respecto, la invasión de Ucrania por parte de Rusia y las sanciones impuestas a esta última, con posibles implicaciones para China en términos de sanciones secundarias, constituyen un claro punto de inflexión. De hecho, el Congreso de Estados Unidos ha pedido a los fondos públicos de pensiones y a las universidades que desinviertan sus participaciones en determinadas clases de activos, principalmente los relacionados con Xinjiang1 o con empresas chinas vinculadas al sector militar. Al mismo tiempo, las tenencias chinas de títulos del Tesoro estadounidense se han desacelerado con bastante rapidez desde el máximo alcanzado en 2013, pero la realidad es que China posee tales títulos a través de intermediarios, lo que significa que sus tenencias totales son muy difíciles de rastrear (véase la figura 3). Por último, las tenencias estadounidenses de renta fija y variable china se han ido reduciendo, especialmente desde la invasión rusa de Ucrania y las sanciones occidentales que la siguieron (véase la figura 4).

En consonancia con la reducción de los préstamos transfronterizos, la financiación transfronteriza se ha vuelto más difícil. Por ejemplo, las empresas tecnológicas chinas que cotizan en bolsa en Estados Unidos han optado por una cotización en el mercado secundario para evitar el riesgo de ser excluidas de los mercados bursátiles estadounidenses. Este ha sido el caso de Alibaba Group, JD.com, NetEase Inc. y otras empresas tecnológicas chinas, que han optado por cotizar secundariamente en Hong Kong. Mientras tanto, el Gobierno chino ha adoptado políticas para fomentar la financiación nacional de las empresas tecnológicas, incluida la puesta en marcha en 2019 del Consejo de Innovación Científica y Tecnológica (SSE STAR Market), cuyo objetivo es apoyar a las start-ups tecnológicas en su financiación de capital.

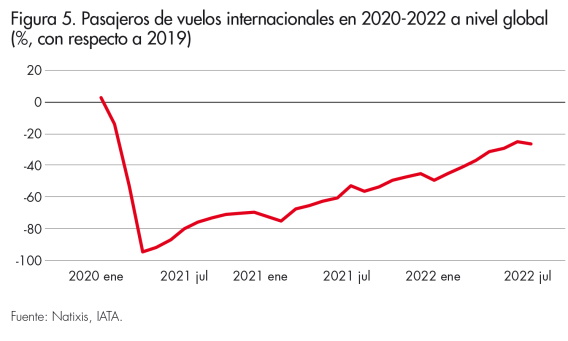

Por último, la pandemia de COVID-19 y, en particular, las políticas chinas de «COVID cero», que han durado tres años, han provocado una caída en picado de los contactos presenciales, no solo con Estados Unidos, sino también con el resto del mundo. Debido a las restricciones a la movilidad introducidas por el Gobierno chino, el número de vuelos internacionales se desplomó en 2020. Las restricciones mundiales a la movilidad también contribuyeron a la disminución de los vuelos (véase la figura 5). Aunque en la actualidad China ha reabierto totalmente su economía, abandonando la política de «COVID cero», el país ha instrumentalizado de alguna manera la concesión de visados para viajar y otros tipos de permisos, al redirigir a sus ciudadanos hacia países alineados en vez de a Estados Unidos.

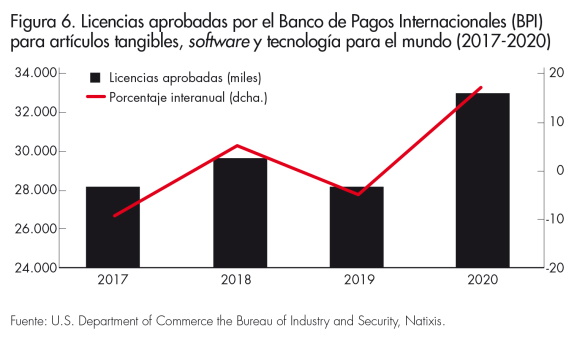

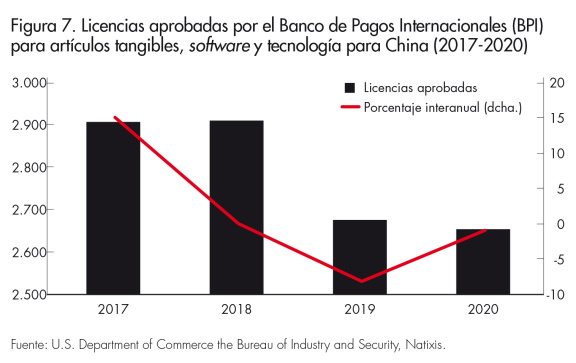

Entre los muchos aspectos de la desvinculación entre China y Estados Unidos, el más importante es probablemente el de la tecnología, que se había expandido globalmente y, por lo tanto, beneficiado tanto de las economías de escala como de las externalidades de red. Sin embargo, esta expansión se ha empezado a ver frenada por limitaciones políticas. Empezando por China, desde la expansión de Internet, el país ha intensificado las medidas para controlar la red continental y la nube, es decir, el flujo de información. Pero más allá de las redes sociales y la nube, no se ha producido un verdadero desacoplamiento en hardware y otro tipo de tecnologías, ya que el objetivo final de China es seguir su ascenso mediante la adopción de tecnología extranjera. En referencia a Estados Unidos, la Administración Trump se propuso, desde los primeros pasos de la guerra comercial, contener la carrera tecnológica china, a medida que este era cada vez más consciente de la rápida actualización de China en este ámbito y de sus ambiciosos objetivos industriales recogidos en la iniciativa Made in China 2025. En este contexto, la transferencia de tecnología se ha ido restringiendo cada vez más mediante el endurecimiento de los controles a la exportación de los productos tecnológicos de alta gama. Se trata de una herramienta que fue desarrollada por primera vez por Estados Unidos para reforzar su control sobre las transferencias de tecnología al resto del mundo a través de la reducción de las licencias de exportación de productos tecnológicos sensibles (véase la figura 6). Sin embargo, desde el estallido de la guerra comercial, la herramienta se dirige cada vez más hacia China. De hecho, aunque el número de autorizaciones para China seguía manteniéndose elevado en 2018, este se contrajo masivamente tras el inicio de la guerra comercial en ese mismo año (véase la figura 7). A su vez, China ha introducido recientemente licencias de exportación en tecnologías clave como, por ejemplo, la tecnología de drones y la inteligencia artificial (IA).

Otra medida importante adoptada por Estados Unidos es la introducción de la llamada «Lista de entidades»; una herramienta que prohíbe de hecho a las empresas estadounidenses realizar negocios con las empresas chinas incluidas en dicha lista. Desde 2023, el Departamento de Comercio de Estados Unidos ha incluido en ella a unas 600 entidades chinas, centrándose en muchos de los sectores estratégicos de China, desde las telecomunicaciones y la información hasta los semiconductores y el sector aeroespacial. Los nombres de la lista se han ampliado rápidamente desde 2019, al añadirse más de 110 nombres tras la toma de posesión de Joe Biden. En septiembre de 2020, China anunció la publicación de su propia lista de entidades como represalia, pero no hizo públicos inmediatamente los nombres de las empresas que se incluían; sin embargo, sí hizo públicos los motivos que justificaban la inclusión en la lista de las entidades objetivo, principalmente por el hecho de haber adoptado medidas discriminatorias contra empresas chinas por cuestiones no comerciales. Un aspecto interesante de la lista china es que las consecuencias anunciadas de figurar en la lista de entidades no son las sanciones, como en el caso de la lista estadounidense, sino el bloqueo total tanto del comercio como de la inversión con China.

La contención estadounidense de la expansión tecnológica china también se está trasladando al software, a la nube y al almacenamiento de datos. En agosto de 2020, la Administración Trump publicó una orden ejecutiva dirigida contra las plataformas de redes sociales de propiedad china TikTok y WeChat. Las medidas amenazaban con sanciones a los residentes o empresas estadounidenses que realizaran cualquier transacción con estas firmas tras la entrada en vigor de la orden. Esta decisión es una reacción al gran cortafuegos establecido por China para bloquear el libre flujo de información; es más, las empresas extranjeras que operan en China se enfrentan desde hace tiempo a inmensas restricciones de acceso al mercado impuestas por el Gobierno de este país, desde la gestión de datos hasta el escrutinio de la infraestructura de Internet. Un ejemplo son las restricciones de China al almacenamiento de datos fuera de China, aplicadas desde 2017, cuando se implementó por primera vez la Ley de Seguridad de Internet de China. Para solucionar este problema, los operadores de datos extranjeros, tales como Apple, ahora almacenan los datos de los usuarios chinos en China a través de colaboraciones con empresas locales. Dicha regulación afectará a cualquier empresa de Estados Unidos y empujará a China a acelerar el desarrollo de su propio ecosistema en el ámbito tecnológico. En otras palabras, al ser la modernización de la industria tecnológica china más urgente que nunca, China no dudará en aceptar los costes financieros correspondientes para apoyar a estas industrias.

Una consecuencia importante de la bifurcación tecnológica es la posibilidad de que ello acabe reforzando la reorganización de la cadena de valor a medida que se amplía la red de sanciones y prohibiciones (China Strategy Group, 2020). Un sector concreto en el que el impacto de la bifurcación tecnológica podría ser más grave es el de la industria de los semiconductores, como se ha podido observar con la prohibición de suministrar semiconductores a Huawei, lo que no solo está afectando a los productores estadounidenses, sino también a los taiwaneses y a otros. Además, la lista de entidades estadounidense se ha ampliado, incluyendo, además de Huawei, al mayor productor de semiconductores de China (SMIC) y a empresas de supercomputación, así como a compañías aeroespaciales e institutos de investigación. Más allá del impacto directo sobre China, esta lista de entidades también es decisiva como parte de las sanciones económicas contra Rusia, debido a que el Gobierno ruso necesita que China siga exportando semiconductores, sin los cuales su capacidad industrial tanto civil como militar no podría continuar.

En general, las sanciones occidentales – así como los aranceles a la importación y otro tipo de barreras están llevando a China a deslocalizar una parte de su producción a terceros países, especialmente Vietnam, que ha experimentado un gran aumento de las entradas de IED china. También China ha utilizado Vietnam como punto de importación de tecnología dual cuyo escrutinio, en términos de controles de exportación norteamericanos, es mucho más débil que si fuera China. No obstante, si las normas de origen empiezan a aplicarse de forma más estricta en Vietnam, lo que podría ocurrir tras el acuerdo estratégico alcanzado entre la Administración Biden y el Gobierno de Vietnam, la deslocalización en países con Vietnam no podrá ya mitigar el problema de China en lo que respecta al acceso a la tecnología estadounidense y al acceso a dicho mercado.

Y por si lo anterior no fuera suficiente para impulsar la bifurcación, en octubre de 2022 Estados Unidos lanzó, con la llamada «prohibición de venta de chips», las restricciones más drásticas a los flujos de tecnología hacia China desde la Guerra Fría. Los nuevos controles a la exportación pretenden impedir que empresas estadounidenses y extranjeras suministren a entidades chinas chips de alta gama, así como las herramientas, la tecnología y el software necesarios para diseñarlos y producirlos. Las repercusiones de ello serán profundas. Y si a la ecuación le añadimos el hecho de que los Países Bajos y Japón han decidido seguir a Estados Unidos en este tipo de sanciones, parece claro que no solo este último país podría ser blanco de las represalias de China, sino también la UE, posiblemente con mucha más facilidad. De hecho, en febrero de 2023, China anunció la introducción de procedimientos de concesión de licencias para las exportaciones de materiales críticos para las baterías de los vehículos eléctricos y los paneles solares, lo que constituye una señal evidente de advertencia para la transición energética en Occidente. Esto no afectará tanto a Estados Unidos, dado que la Ley de Reducción de la Inflación ya pretende reducir la dependencia de los paneles solares y materiales críticos chinos, en general, para la transición energética del país. En cambio, en el caso de Europa, más del 80% de los paneles solares se importan de China, por lo que las señales chinas de posibles represalias son cada vez más preocupantes para la UE. Así, en lo que respecta a la tecnología, en general, se ha entrado claramente en la era de la bifurcación, que dará lugar a dos ecosistemas distintos, reforzados por la preocupación acerca de la seguridad de los datos.

Sin embargo, la tendencia que se observa desde la codependencia a la bifurcación entre Estados Unidos y China no solo se manifiesta en la contención estadounidense respecto a China, sino también en la estrategia global de China, que se ha ido inclinando cada vez más hacia el Sur Global (Liu, 2022). Tanto el lanzamiento de la Initiativa de la Ruta de la Seda, la creación del Nuevo Banco de Desarrollo de los países BRICS (Brasil, Federación Rusa, India, China y Sudáfrica), como del Banco Asiático de Inversión en Infraestructuras (AIIB, por sus siglas en inglés) tienen como objetivo mejorar los lazos económicos de China con el Sur Global, pero sobre todo profundizar la influencia política de China en el mundo en desarrollo. Estas fuerzas están contribuyendo también a la creciente divergencia entre las dos mayores economías del mundo y están detrás de la reconfiguración de las cadenas de suministro globales.

Resistencia de la cadena de suministro global: hechos e implicaciones

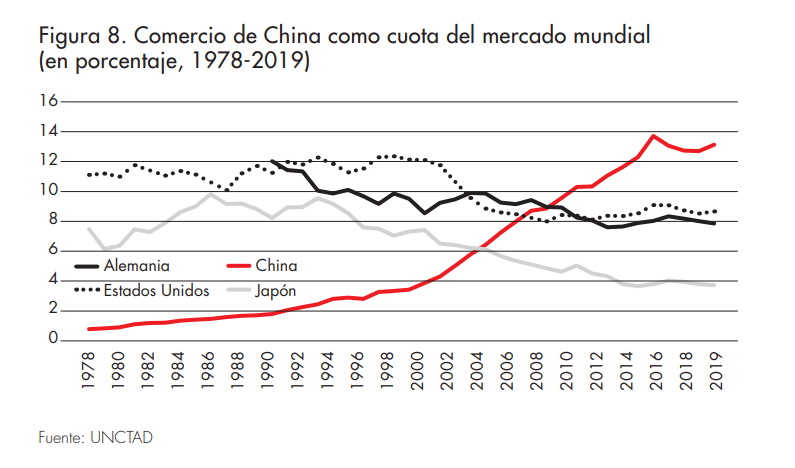

El ascenso del papel de China en la cadena global de valor fue consecuencia de abrir y reformar la economía en 1978 –tras el experimento infructuoso con la política económica de planificación centralizada–, que mejoró significativamente su integración en los mercados internacionales a través del comercio, los flujos de inversión y el intercambio de tecnología. Sin embargo, los sectores abiertos a la inversión siguen siendo limitados y se concentran en la industria manufacturera. Además, en la mayoría de los sectores clave se exige a los inversores extranjeros que establezcan joint ventures con compañías locales para mantener el control, lo que conlleva riesgos de transferencia forzosa de tecnología. Por lo tanto, a pesar de que la apertura de China ha conseguido traer el desarrollo económico del país, el progreso está en gran medida sesgado hacia el comercio, sin cambiar completamente la naturaleza de la competencia en el mercado chino. Debido a la política de liberalización selectiva, el comercio exterior de China ha tenido 42 años de rápido desarrollo, como muestra la figura 8 (la cuota de mercado de China en las exportaciones totales en comparación con Estados Unidos, Alemania y Japón desde 1978 hasta 2018): la proporción de las exportaciones de China en el comercio mundial pasó de aumentar menos del 1% en 1978 hasta el 13% en 2019. Mientras tanto, Estados Unidos, Japón y Alemania han experimentado un descenso en su cuota de mercado, y se han visto superados por China en cuanto a su contribución a las exportaciones mundiales. En otras palabras, China se ha convertido exitosamente a un ritmo asombroso en una parte esencial del comercio internacional, por lo que el mundo es ahora mucho más dependiente de China.

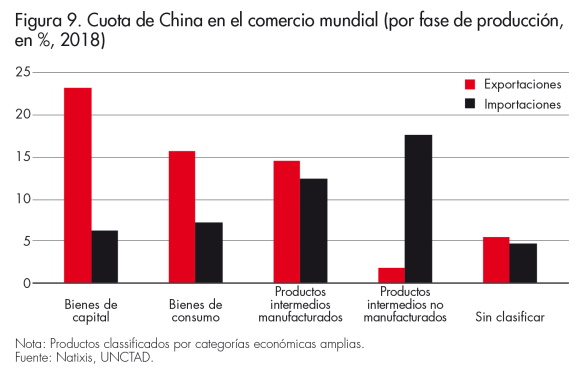

China ha dejado de estar en la periferia y se ha convertido en el centro de la cadena global de valor, especialmente en términos de bienes intermedios. Si en 2003 el 8% de las exportaciones mundiales de productos manufacturados procedían de China, en 2018 este porcentaje había aumentado hasta un 19%. Asimismo, el dominio de China en sectores tales como la maquinaria de oficina, el mobiliario y las prendas de ropa es aún mayor, con un 50%, 60% y 40% de la cuota de mercado mundial, respectivamente. Además de ganar cuota de mercado a nivel de exportación bruta, los productos intermedios chinos se utilizan en la cadena global de valor en mayor medida que en el pasado. El dato más importante es que sus exportaciones de productos intermedios utilizados por el resto del mundo como insumos para la exportación han aumentado considerablemente desde 2003, pasando del 24% al 32% de las exportaciones brutas de China. La figura 9 desglosa la fase de producción china de exportaciones e importaciones como porcentaje del conjunto mundial. La cuota de exportación mundial de China es mucho mayor para todas las categorías, excepto para los productos intermedios no manufacturados, en su mayoría materias primas. Como resultado, China ha logrado una cuota de mercado cada vez mayor y, en la actualidad, dominante en la exportación mundial de productos intermedios manufacturados.

Lo que también resulta cada vez más evidente es que el papel de China en la cadena global de valor es asimétrico, ya que este país sigue exportando cada vez más bienes intermedios para la producción de exportaciones de otros países, mientras que importa cada vez menos productos de este tipo. Una de las consecuencias de esta situación fueron los importantes cuellos de botella que se generaron en las cadenas de suministros al cerrar las fábricas chinas durante la pandemia de la COVID-19. El caso de la UE muestra claramente esta tendencia: entre los años 2000 y 2019, las importaciones de la UE procedentes de China se multiplicaron por diez, gracias a los precios competitivos de este país, lo que ha contribuido a elevar la renta disponible de los hogares europeos. Sin embargo, ello no ha resultado gratuito, ya que el ascenso de China como superpotencia manufacturera también ha implicado que la producción de bienes intermedios y finales se haya trasladado a China desde principios de la década de 2000. Veinte años después, China domina muchas de las importaciones de la UE. Un estudio reciente del Instituto Mercator de Estudios de China (MERICS, por sus siglas en inglés) (Zenglein, 2020) define la dependencia estratégica en función de dos condiciones: a) cuando al menos el 50% de las importaciones proceden de China y b) en caso de que este país tenga más del 30% de la cuota de mercado mundial de un producto específico. Basándose en esta definición, el informe concluye que, en 2019, la UE dependía estratégicamente de China para 659 productos, lo que representaba el 43% del valor total de las importaciones procedentes de China. Aunque la gran mayoría de estos productos requieren una tecnología poco sofisticada en la producción, la dependencia estratégica crítica de la UE de China puede ser importante, ya que la construcción de una cadena de suministro alternativa sería compleja y costosa.

En la misma línea, un estudio de la Comisión Europea sobre la dependencia estratégica de la UE evidenció que, de los más de 5.000 productos analizados, 137 eran especialmente vulnerables por su alta dependencia del exterior (más de la mitad procedentes de China) y, de ellos, 34 eran aún más vulnerables por su escaso potencial de diversificación y sustitución por productos producidos en la UE (Comisión Europea, 2021 y 2022). Asimismo, el estudio estimó que, en ecosistemas sensibles, la UE era menos dependiente de Estados Unidos que viceversa, aunque ambos tienen importantes dependencias comunes con respecto a China.

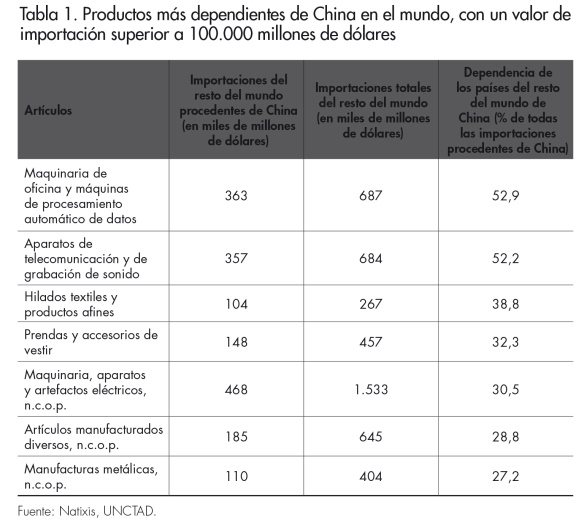

La situación en el resto del mundo no difiere demasiado de la de Europa, ya que China domina algunos mercados de exportación en más del 50%, como los de maquinaria de oficina, equipos de telecomunicaciones, productos textiles y maquinaria eléctrica, según un informe de la Conferencia de las Naciones Unidas sobre Comercio y Desarrollo (UNCTAD, por sus siglas en inglés) basado en productos de dos dígitos de la Clasificación uniforme para el comercio internacional (CUCI) (UNCTAD, s.f.) (véase la tabla 1).

En la misma línea, múltiples informes del Gobierno de Estados Unidos han señalado la gran dependencia del país de las cadenas de suministro chinas, desde la agricultura y la alimentación hasta los materiales críticos para la transición energética y la defensa nacional (Zhang et al., 2022). Según la Agencia Internacional de la Energía, China ha invertido más de 50.000 millones de dólares en nueva capacidad de producción de paneles solares, 10 veces más que Europa (IEA, 2022). Como resultado, China tiene la mayoría de las cuotas en todas las fases de fabricación de paneles solares y ha sido pionera en la industria de las baterías de litio, una industria que el Departamento de Defensa de Estados Unidos (2022) considera crítica para la seguridad de la cadena de suministro estadounidense. Por último, China también controla el suministro de materiales críticos y, sobre todo, su refinado, como por ejemplo el 72% del cobalto, insumo clave para las baterías de iones de litio. Lo mismo ocurre con los metales de las tierras raras necesarios para producir turbinas eólicas (que China controla en un 80%), así como el 61% del refinado mundial del litio, fundamental para las baterías de los vehículos eléctricos, y un asombroso 100% del procesamiento del grafito natural utilizado para los ánodos de las baterías (ibídem).

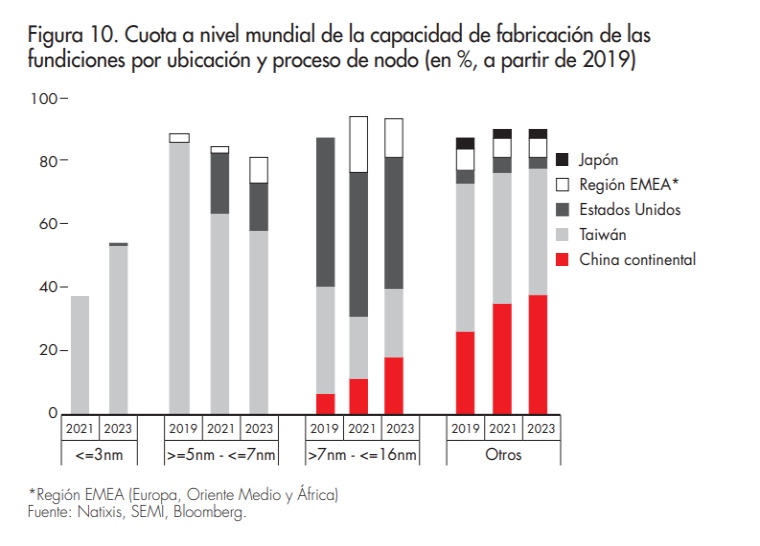

Más allá de la tendencia general al aumento de la centralidad de China en la cadena global de valor, la COVID-19 fue una prueba importante para la resiliencia de una producción tan concentrada. La mayoría de los países del mundo –excepto China– experimentaron cuellos de botella en la distribución, escasez de materias primas para la producción y de productos finales, así como inflación. A raíz de ello, los responsables políticos de muchas de las principales economías del mundo han extraído conclusiones negativas sobre la forma en que están diseñadas las cadenas globales de valor, incluida la centralidad de China, y en algunos casos han introducido legislación para fomentar la repatriación de la producción o estimular la producción nacional para sustituir las importaciones. Uno de los casos más conocidos, referente al sector médico-sanitario, es el de Japón, pero le siguieron otros casos más generales que se revisarán más adelante (Evenett, 2020). Un choque potencialmente de gran impacto para el funcionamiento de las cadenas globales de suministro podría venir de una crisis en el estrecho de Taiwán, ya que Taipei acumula la mayor parte de la producción de semiconductores avanzados (véase la figura 10). Además, una catástrofe natural también podría causar estragos, lo que no resulta imposible considerando el cambio climático, así como la alta frecuencia de terremotos en la isla.

En definitiva, se podría argumentar que la completa resiliencia de la cadena de suministro es más una aspiración que un objetivo alcanzable, ya que la dependencia excesiva de una geografía específica no es infrecuente y está relacionada con muchos factores diferentes, sobre todo teniendo en cuenta que aumentar la resiliencia de la cadena de suministro suele implicar costes elevados. Sin embargo, esta dependencia es cada vez más arriesgada, hasta el punto de alterar el equilibrio económico entre resiliencia y eficiencia, ya que las tensiones geopolíticas y los acontecimientos de gran alcance imprevistos (como la COVID-19) pueden alterar e incrementar las vulnerabilidades de los participantes en las cadenas globales de valor. La centralidad de China en la cadena global de valor ha desencadenado acciones de otros actores para reducir su dependencia respecto a este país. En particular, la aparición de una rivalidad cada vez más dura entre Estados Unidos y China ha empujado a las empresas hacia la diversificación. La guerra en Ucrania y las sanciones conexas a China también han sido decisivas para influir en la opinión de las empresas sobre las ventajas de la diversificación, dada la elevada concentración de semiconductores avanzados en Taiwán, lo que sigue siendo un riesgo clave para el futuro.

Conclusiones

Desde que la Administración Trump inició su guerra comercial contra China en 2018, a la que siguieron otras medidas en materia de inversiones, movimientos de personas, finanzas y, sobre todo, tecnología, la UE también ha tenido que enfrentarse a una nueva realidad. El multilateralismo, que sustentaba el período de hiperglobalización que se había vivido desde los años ochenta del siglo pasado, ha llegado a su fin. Esto no es solo consecuencia de una única administración estadounidense –ya que Biden está siguiendo en gran medida la misma línea– y, lo que es más importante, sucede lo mismo con China, que cada vez apuesta más por una estrategia de Sur Global aceptando, si no impulsando, la bifurcación a través de la adopción de medidas de represalia.

Aunque el desacoplamiento completo entre China y Estados Unidos parece inviable, sí que ya se está produciendo una bifurcación lenta pero constante entre ambas potencias, especialmente en el frente tecnológico. Teniendo en cuenta la dependencia de la UE con respecto de la tecnología estadounidense en numerosos frentes, parece difícil –si no imposible– que la UE permanezca neutral en este proceso, por mucho que quiera mantener una autonomía estratégica. Dicha autonomía solo puede ser real si la UE fuera más autosuficiente en lo que a tecnología se refiere. Si añadimos a ello la guerra en curso en Ucrania y la gran dependencia de la UE de Estados Unidos para su propia seguridad, no cabe duda de que la primera se verá inclinada (si no obligada finalmente) a seguir el dictado estadounidense en su bifurcación tecnológica con respecto a China. Lo anterior tiene enormes consecuencias para las empresas que están vinculadas a una cadena de valor centrada en China, principalmente en aquellos sectores en los que se necesitan chips de fabricación occidental junto con otros aspectos de la tecnología. Respecto a aquellas empresas que consideran a China un mercado para sus productos finales, la situación es ciertamente menos preocupante, aunque los vientos de la bifurcación seguirán soplando en direcciones difíciles de prever en la coyuntura actual. En este contexto, y antes de que la UE entre de lleno en el bando estadounidense, el interés de Beijing por la tecnología europea de chips de gama alta seguirá creciendo como forma de sacar provecho de una ventana de oportunidades que se va reduciendo. No cabe duda de que Estados Unidos intensificará su presión sobre Europa para evitar la venta de tecnologías críticas, poniendo a la UE en una situación aún más difícil en lo que se refiere a su interés por China.

Con respecto a las cadenas globales de suministro, China ha adquirido un papel cada vez más preponderante en ellas, pero también están apareciendo algunos signos adversos. La guerra comercial entre Estados Unidos y China y, más aún, la pandemia de la COVID-19 seguida de la invasión rusa de Ucrania han supuesto sacudidas cruciales para el buen funcionamiento de las cadenas de suministro, lo que se ha traducido en una mayor inflación de los alimentos y los combustibles que perjudica a los hogares y afecta a la rentabilidad de las empresas. En respuesta a esto, muchas empresas se centran ahora más en la resiliencia que en la eficiencia de las cadenas de suministro, ya que un mayor riesgo de interrupciones de la producción está inclinando la balanza a favor de la reorganización de sus actividades productivas más cerca de donde se consumen. Los objetivos de reducción de emisiones de efecto invernadero a nivel mundial también empujan en esta dirección. Mientras tanto, en varios países, tales como Japón y Corea del Sur, pero también los de la UE y Estados Unidos, se han introducido medidas gubernamentales –entre ellas disposiciones legislativas– encaminadas a mejorar la resiliencia de las cadenas globales de valor, lo que también debería haber promovido planes empresariales pertinentes en los sectores privados. Dicho esto, gran parte de la decisión de las empresas de reorganizar su producción fuera de China puede seguir estando incentivada por las mayores necesidades de diversificación en medio de las crecientes turbulencias geopolíticas, pero también por el empeoramiento de las perspectivas económicas de China a medio plazo. En otras palabras, la diversificación de la producción de las empresas fuera de China –tal como demuestra la reciente ralentización de las fusiones y adquisiciones en China, al tiempo que aumentan en India y los países de la Asociación de Naciones de Asia Sudoriental (ASEAN, por sus siglas en inglés)– podría ser una decisión hasta cierto punto racional basada en una lógica económica y, en algunos casos, también en la acción gubernamental.

En definitiva, es evidente que la UE se encuentra atrapada en un mundo de competencia entre grandes potencias sin espacio para el multilateralismo, pero también otros países se encuentran en la misma situación. La UE debería hacer valer su tamaño económico y su tecnología relativamente desarrollada (aunque dependiente de Estados Unidos) para obtener las mejores condiciones posibles de su apoyo continuado a la alianza transatlántica. Cuanto más tarde la UE en adaptarse a esta realidad, peores serán las condiciones, y China ya habrá conseguido la mayor parte de la tecnología y los conocimientos técnicos que posee la UE. En resumen, aunque la búsqueda de autonomía estratégica por parte de la UE es una noble aspiración, no parece una opción real en una era de competencia entre grandes potencia para un espacio económico sin un poder político central ni ejército común: la tecnología más avanzada necesita ser autosuficiente en ese aspecto.

Referencias bibliográficas

Axios, China Strategy Group (2020) (en línea) [Fecha de consulta: 03.04.2023] https://www.documentcloud.org/documents/20463382-final-memo-china-strategy-group-axios-1

Comisión Europea. «Updating the 2020 Industrial Strategy: towards a stronger Single Market». (2021) (en línea) [Fecha de consulta: 03.04.2023] https://ec.europa.eu/info/strategy/priorities-2019-2024/europe-fit-digital-age/european-industrial-strategy_en

Comisión Europea. «EU strategic dependencies and capacities: second stage of in-depth reviews». (2022) (en línea) [Fecha de consulta: 03.04.2023] https://ec.europa.eu/commission/presscorner/detail/en/IP_22_1124.

Departamento de Defensa de Estados Unidos. «Securing Defense-Critical Supply Chains», 24 de febrero de 2022 (en línea) [Fecha de consulta: 03.04.2023] https://www.defense.gov/News/Releases/Release/Article/2944488/defense-department-releases-report-on-strengthening-defense-critical-supply-cha/

Evenett, Simon J. 2020. «Chinese whispers: COVID-19, global supply chains in essential goods, and public policy». Journal of International Business Policy, vol. 3, n.o 4 (2020), p. 408-429. DOI: https://doi.org/10.1057/s42214-020-00075-5 (en línea)

IEA-International Energy Agency. «Solar PV Global Supply Chains». IEA, (julio de 2022) (en línea) [Fecha de consulta: 03.04.2023] https://www.iea.org/reports/solar-pv-global-supply-chains

Liu, Hong. «China engages the Global South: From Bandung to the Belt and Road Initiative». Global Policy, vol. 13, n.o S1 (2022), p. 11-22.

UNCTAD. UNCTAD STAT. (s.f.) (en línea) https://unctadstat.unctad.org/wds/ReportFolders/reportFolders.aspx?sCS_ChosenLang=en.

Zenglein, Max J. «Mapping and recalibrating Europe’s economic interdependence with China».MERICS, (17 de noviembre de 2020) (en línea) https://merics.org/en/report/mapping-and-recalibrating-europes-economic-interdependence-china

Zhang, Jing, Jennifer L. Parry, y Ellen L. Aldin. «Administration Releases Supply Chain Reports, Expresses Intent to Reduce Dependence on China». Mayer Brown, (24 de febrero de 2022) (en línea) [Fecha de consulta: 03.04.2023] https://www.mayerbrown.com/en/perspectives-events/publications/2022/03/administration-releases-supply-chain-reports-expresses-intent-to-reduce-dependence-on-china#:~:text=The%20White%20House%20report%20explicitly,allies%20when%20conducting%20trade%20polic

Notas:

1- El motivo de excluir a Xinjiang está relacionado con la posición de Estados Unidos –junto con Europa– referente a la degradación de los derechos humanos en esta provincia.

Palabras clave: China, Estados Unidos, bifurcación, rivalidad estratégica, tecnología, comercio, inversión, cadenas globales de valor

Cómo citar este artículo: García Herrero, Alicia. «Reconfiguración de las cadenas globales de valor: rivalidad Estados Unidos-China y rol de la UE». Revista CIDOB d’Afers Internacionals, n.º 134 (septiembre de 2023), p. 51-73. DOI: doi.org/10.24241/rcai.2023.134.2.51

Revista CIDOB d’Afers Internacionals, n.º 134, p. 51-73

Cuatrimestral (mayo-septiembre 2023)

ISSN:1133-6595 | E-ISSN:2013-035X

DOI: https://doi.org/10.24241/rcai.2023.134.2.51