China en el Sur Global: comercio, inversiones y préstamos de rescate

El Sur Global tiene una importancia creciente en el comercio y los flujos de inversión de China, ya que le permite diversificar sus importaciones, asegurar nuevos mercados y reducir sus vulnerabilidades en un contexto de competición estratégica con Occidente. Actualmente, tres de cada cuatro dólares invertidos por China se dirigen a países de la Iniciativa de la Franja y la Ruta (BRI, por sus siglas en inglés), donde el gigante asiático ya se erige como una alternativa financiera en tiempos de crisis. Esta mayor presencia facilita un aumento de su influencia geopolítica, aunque ello no está exento de retos.

El Sur Global: una visión más positiva del auge comercial de China

A finales de la década de 1970, China inició una serie de reformas económicas que, en cuarenta años, han llevado su cuota mundial en las exportaciones globales de bienes desde apenas el 1% hasta el 15% actual, en detrimento de las exportaciones de Europa, Estados Unidos y Japón, donde se ha producido un severo declive industrial. El punto de inflexión en este proceso fue la adhesión de China a la Organización Mundial del Comercio (OMC) en diciembre de 2001, hito que permitió al país aprovechar su potencia manufacturera e integrarse en las cadenas globales de valor auspiciadas por la globalización.

La estructura de comercio de China se mantuvo similar entre principios de 1990 y 2001, período en el que los países con altos ingresos concentraban el 70% de las relaciones comerciales del país1. Hoy, sin embargo, estos países solo suponen el 50% del comercio chino, mientras que el Sur Global ya alcanza el 40%, gracias a su mayor crecimiento económico y a la voluntad china de diversificar su comercio y reducir su dependencia de Occidente2.

Por regiones, Asia supone casi la mitad de la actividad comercial de China. Los países del Sur Global situados en el Sudeste Asiático son especialmente importantes (15% del comercio) porque son países próximos integrados en las cadenas de valor de los productos chinos, mientras que los de América del Sur, Oriente Medio y África Subsahariana concentran más del 20% de las importaciones chinas gracias, en gran medida, a sus recursos naturales.

Sin embargo, esta intensa relación comercial ha generado altas dependencias económicas, especialmente para algunos países situados en Asia Central, el Sudeste Asiático y en islas del Pacífico3. Por ejemplo, Turkmenistán y Timor Leste dependen de China para el 70% y el 60% de sus exportaciones, respectivamente. En general, los países exportadores de materias primas tienen una mayor dependencia de China, pero hay regiones, como el norte de África y Oriente Medio, cuyos países están más diversificados y la influencia económica de China es más limitada.

Este crecimiento comercial no tiene precedentes en la historia reciente y ha sido posible gracias a las características de la economía china y a unas políticas que han garantizado unos costes reducidos en el sector manufacturero pero que han generado fricciones con Occidente, especialmente por la concesión de subsidios estatales y por las restricciones a la inversión extranjera, adoptadas para proteger a las empresas chinas de la competencia y por motivos de seguridad nacional. Además, China ha sido especialmente criticada por, supuestamente, la apropiación de propiedad intelectual y por manipular el tipo de cambio para apoyar sus exportaciones. Asimismo, desde Occidente, se ha visto el déficit comercial con China como una debilidad, y la dominancia del país de las tecnologías clave para la transición ecológica y digital hace temer que el desequilibrio comercial se torne en permanente y ponga en peligro la seguridad del suministro.

Desde el punto de vista del Sur Global, sin embargo, la percepción y el impacto del ascenso comercial de China es muy diferente. La mayor parte de estas economías son importadoras netas de bienes y se han beneficiado de la mayor asequibilidad de los precios globales de consumo –provocada por el aumento de las exportaciones chinas– y del incremento de la demanda china de materias primas. Además, algunas economías, como las situadas en el Sudeste Asiático, se han visto favorecidas por el auge chino al formar parte de las cadenas de valor de producción del gigante asiático. Por su parte, otros países, como Brasil, se han beneficiado de las tensiones comerciales entre Estados Unidos y China y las medidas adoptadas por las autoridades de Beijing para diversificar sus importaciones.

Hasta ahora, el éxito comercial de China en las últimas décadas no se ha basado en la búsqueda de acuerdos comerciales4, sino que ha sido en gran parte el resultado de su política industrial y diplomática. Sin embargo, en 2022 entró en vigor la Asociación Económica Integral Regional (RCEP, por sus siglas en inglés), el mayor acuerdo comercial del mundo impulsado por China, que se espera que sea un gran impulsor del comercio regional en un futuro próximo5. Paradójicamente, esta iniciativa surgió para contrarrestar el Acuerdo Transpacífico de Cooperación Económica (TTP, por sus siglas en inglés), el acuerdo impulsado y firmado en 2016 por Estados Unidos para aislar a China, y del que el primero se retiró tres días después de la investidura de D. Trump como presidente.

Aunque es de esperar que en un futuro próximo China mantenga su liderazgo en materia comercial, su dominancia puede verse erosionada por la desaceleración de su economía, el aumento de los costes laborales, la pérdida de población, el mayor peso del consumo doméstico en el PIB (lo que implicará un aumento de las importaciones frente a las exportaciones) y las políticas adoptadas por las economías occidentales para reducir su dependencia del país asiático. En este contexto, y gracias en parte a las mejoras en infraestructura vinculadas al proyecto chino «Iniciativa de la Franja y la Ruta» (BRI por sus siglas en inglés), el Sur Global se verá reforzado como socio comercial de China.

China, principal inversor en el Sur Global

China es desde 2015 el segundo mayor inversor anual del mundo. Si bien la estrategia de «salida al exterior (going out)» fue lanzada en 1999 y dirigida especialmente a zonas del Sur Global, no fue hasta 2014 cuando el papel de China como inversor en el exterior alcanzó una dimensión más estratégica con el lanzamiento del BRI, el Banco Asiático de Inversión en Infraestructura (AIIB) y el New Silk Road Fund.

El principal objetivo del BRI, iniciativa lanzada en septiembre de 2013, era crear múltiples rutas comerciales, vía terrestre por Asia Central y vía marítima a través del Sudeste Asiático para crear alternativas al aprovisionamiento a través de los estrechos controlados por Estados Unidos junto con sus aliados. Con esta iniciativa se pretendía, además, dar salida al exceso de capacidad productiva en el país, sobre todo en el sector manufacturero y en el de la construcción, en un contexto de desaceleración económica y del mercado inmobiliario, y promover el desarrollo de sus zonas del interior; aunque el BRI también sirvió como un nuevo marco discursivo para englobar y dar coherencia a múltiples inversiones que ya se dirigían al Sur Global. A nivel exterior, el BRI daba respuesta a la brecha de infraestructuras en países en desarrollo y se convertiría en un elemento clave de influencia, liderazgo y consolidación de la interdependencia económica.

Para lograr estos objetivos, China modificó su política de acumulación de reservas internacionales tras haber acumulado casi cuatro billones de dólares, tres veces las reservas de Japón – el segundo país con las mayores reservas del mundo– y el equivalente al PIB de Alemania. La acumulación de reservas refuerza la capacidad de las economías de hacer frente a las crisis, pero tiene el efecto pernicioso –desde el punto de vista chino– de financiar al Gobierno y a la economía estadounidenses. Esto se produce porque las reservas monetarias se depositan en el Banco Central (Banco Popular de China [PBOC, por sus siglas en inglés]) y se invierten en bonos del tesoro de Estados Unidos y otros activos denominados mayoritariamente en dólares. Esta inversión en el exterior ha permitido a China dar salida a su exceso de reservas –no financiar a Estados Unidos– y colocar activos fuera del alcance de posibles sanciones. Los principales países receptores de la inversión china serían los situados en el Sur Global, especialmente, aquellos con abundancia de recursos y con una posición geográfica clave en las rutas comerciales globales6.

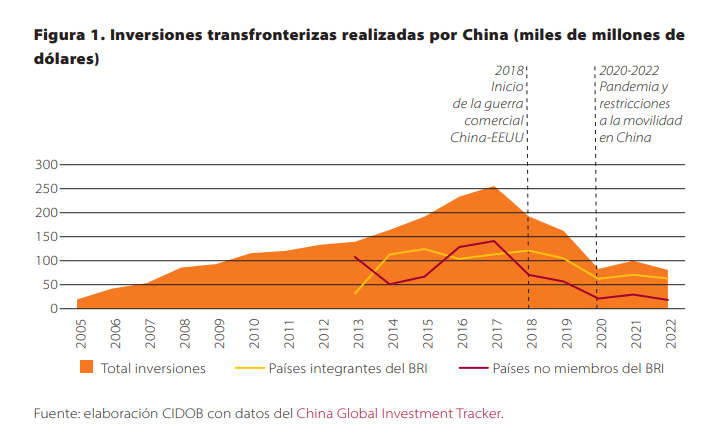

Si antes del lanzamiento del BRI, los países que hoy forman parten de esta iniciativa eran destinatarios del 23% de la inversión china, los datos del American Enterprise Institute (AIE)7 muestran que, desde 2014, han sido, en promedio, receptores de más del 60% de los flujos de inversión y, desde 2020, reciben tres de cada cuatro dólares invertidos por el país asiático. Ello muestra la creciente importancia de estos países para China y la menor voluntad y dificultades del gigante asiático para invertir en países occidentales por la guerra comercial con Estados Unidos y el mayor escrutinio sobre sus inversiones.

Desde 2005, a nivel sectorial, la energía (38%), el transporte (24%) y los metales (9%) han acaparado el 70% de los flujos de inversión hacia países que hoy forman parte del BRI, mientras que el 60% de los proyectos han estado relacionados con la construcción de infraestructuras. A nivel de países en el Sur Global, los principales destinatarios han sido Brasil (que no forma parte del BRI), Pakistán, Indonesia y Arabia Saudí. Por regiones, América Latina ha ganado peso frente a África Subsahariana en la búsqueda de materias primas. Por otra parte, China ya se sitúa en el top-5 de inversores en términos acumulados de 16 países8, lo que acrecienta su influencia geoeconómica sobre los mismos. Sin embargo, el éxito en términos de volumen de inversión y acceso a recursos naturales se ha visto ensombrecido por los problemas en la devolución de hasta el 60% de los préstamos facilitados desde China. Ello se debe en parte a la emisión de guías relativamente vagas por parte de la administración central china y la implementación masiva, fragmentada y pobremente coordinada entre una gran cantidad de actores9 con distintas agencias económicas (Hameiri y Jones, 2018); además de que suelen ser operaciones financieras con un alto perfil de riesgo.

Este aumento de los préstamos fallidos dio lugar a una ligera desaceleración de las inversiones de China en países del BRI en 2019 (véase figura 1) y la apertura de una reflexión sobre cómo se estaban ejecutando los proyectos. Además, las inversiones chinas habían provocado resentimiento local por los incumplimientos laborales y medioambientales, el miedo al acaparamiento de recursos naturales y la falta de calidad y excesiva presencia de empresas y mano de obra china en algunos proyectos, lo que limita el beneficio de las inversiones10.

Tras el colapso de las inversiones entre 2020 y 2022 debido a la pandemia de la COVID-19, las restricciones a la movilidad y la desaceleración económica en China, parece haber un cambio de reglas que se refleja en proyectos más pequeños, enfocados en las materias primas (lo que puede aumentar el riesgo de ser percibido como un actor extractivista), con un mayor grado de corresponsabilidad por parte de las empresas que ejecutan las inversiones y hacia países más cercanos que podrían permitir la elusión de aranceles y sanciones occidentales.

El nuevo papel de China como prestamista de última instancia

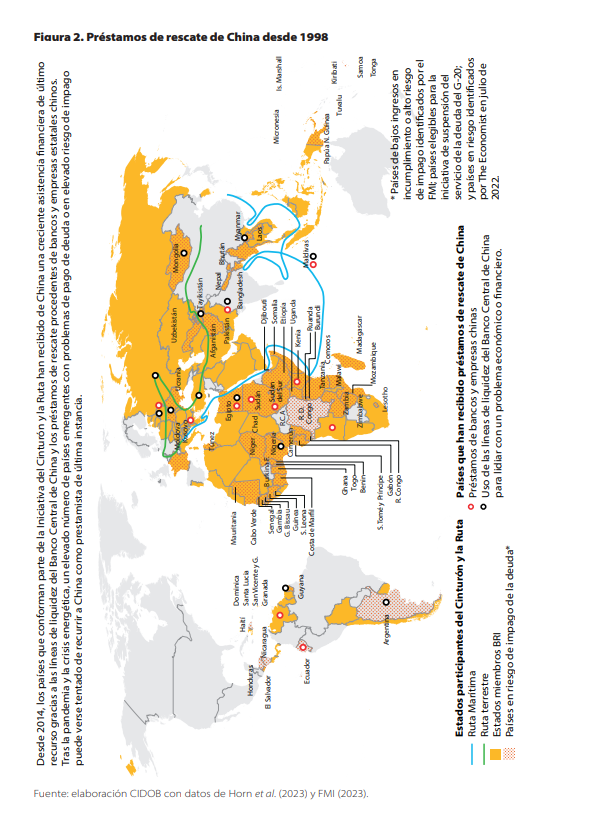

Ante el deterioro de la capacidad de pago de muchos países, China ha decidido actuar como prestamista de última instancia (véase figura 2) a través de su Banco Central (PBOC) y de préstamos rescate de bancos y empresas estatales para otorgar liquidez a las economías en apuros y evitar impagos sobre las empresas y bancos chinos.

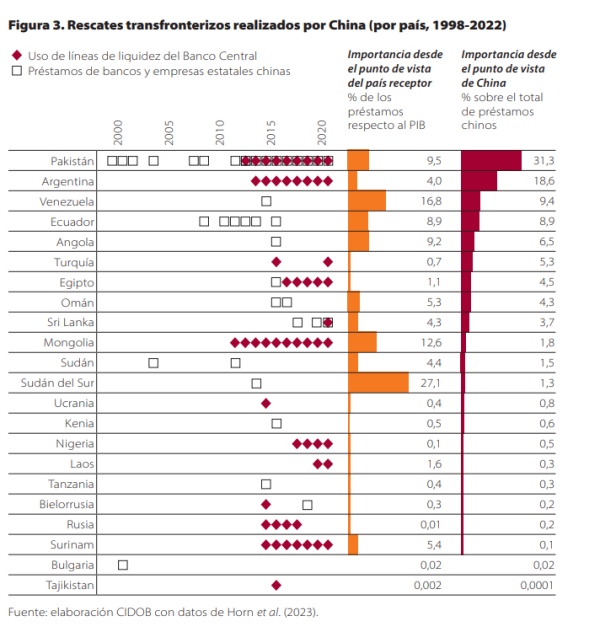

Desde el punto de vista del país receptor (véase figura 3), Sudán del Sur, Venezuela, Mongolia, Pakistán, Angola y Ecuador han sido los más beneficiados (con ayudas superiores al 9% de su PIB). Si bien, los países a los que China ha dedicado más recursos han sido Pakistán y Argentina.

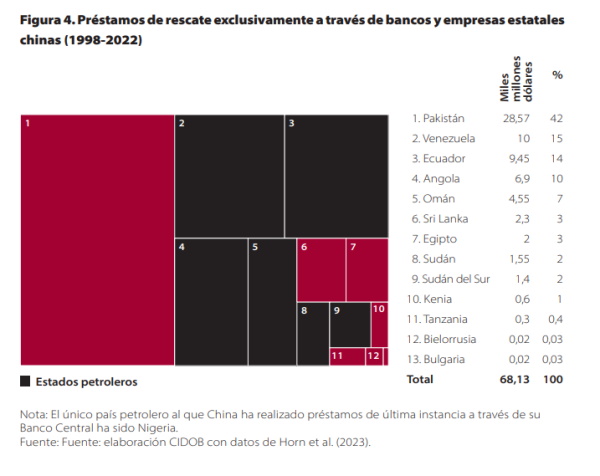

Al margen de las líneas de liquidez de emergencia concedidas por el PBOC, la mayoría de las operaciones de rescate llevadas a cabo por China se han realizado de manera bilateral a través del Banco de Desarrollo de China (BDC) y la Administración Estatal de Divisas (SAFE). Los préstamos de rescate a través de los bancos y empresas chinas (no a través del PBOC) se han concedido casi en su totalidad a Pakistán y países petroleros (véase figura 4), si bien, desde hace ya varios años, los préstamos a países con severas dificultades para devolverlo, como Venezuela o Angola, se han limitado severamente y solo se realizan a aquellos países con una utilidad geoestratégica clara, como Pakistán. En general, a nivel de deuda, los más expuestos a China son países en desarrollo de bajos ingresos exportadores de materias primas y altamente endeudados, entre los que se encontrarían Angola, Ecuador, Níger o Venezuela (Horn et al. 2019).

De esta manera, China se ha erigido en el mayor financiador de desarrollo y una alternativa real al FMI y al orden económico occidental en tiempos de crisis11. Los préstamos de China tienen elevados tipos de interés, pero no interfieren en los asuntos internos de los países receptores ni exigen los ajustes de política económica como los que provocaron un amplio resentimiento desde los países en desarrollo hacia Estados Unidos en la década de 1980 o hacia la Unión Europea por parte de Grecia en 2012. La única condicionalidad política exigida por China es el respeto al «principio de una sola China». Asimismo, hay que señalar que el papel de China como prestamista de última instancia cuestiona las acusaciones sobre la trampa de la deuda, ya que este país podría haber optado por el cobro del colateral (p.ej. infraestructuras) en caso de impagos, en vez de conceder nuevos préstamos y asumir el riesgo de su no devolución.

Por último, hay que señalar que China ha adaptado los contratos y deuda soberana para maximizar las posibilidades de recuperación de la inversión en países en los que históricamente la entrada de capital ha sido reducida por la baja seguridad jurídica y alta probabilidad de impago. En este sentido, la principal cláusula introducida por los prestamistas chinos ha sido su exclusión del Club de París y otras iniciativas de reestructuración colectiva (Horn et al. 2021), lo que evita que se vean forzados a condonar las deudas y tengan un papel subordinado frente a países occidentales o instituciones multilaterales. Si bien ello ha permitido el crecimiento de los flujos financieros chinos hacia países en desarrollo, ahora complica la reestructuración de la deuda en un contexto en el que, además, hay más acreedores privados con los que negociar. En este sentido, la participación de China en las iniciativas de alivio de la deuda para los países de bajos ingresos impulsadas por el G-20 durante la pandemia muestra la disposición de China a colaborar en el ámbito multilateral.

A corto plazo, el nuevo papel de China como prestamista de última instancia y su participación en los procesos de reestructuración de deuda de países en dificultades tendrán una creciente importancia en cómo es percibida y en su influencia geoeconómica sobre un Sur Global12 que continuará arbitrando entre el gigante asiático y otras potencias para seguir sus propias agencias económicas. También será clave si China mantiene sus flujos de inversión hacia estos países en términos absolutos, ya que su volumen asienta los intereses creados y limita la influencia de otras iniciativas, como la EU Global Gateway; mientras que una repentina reducción de los flujos de capital chinos (sudden stop, en el argot económico) podría generar problemas financieros en algunas de estas economías. China tiene, por tanto, un papel financiero crucial desde el punto de vista del Sur Global.

Referencias bibliográficas

American Entreprise Institute. China Global Investment Tracker [Base de datos] Disponible en. https://www.aei.org/china-global-investment-tracker/

FMI (2023) List of LIC DSAs for PRGT-Eligible Countries as of February 28, 2023 [Data Base] Disponible en: https://www.imf.org/en/Publications/DSA

Gelpern, Anna. et al. «How China Lends. A Rare Look into 100 Debt Contracts with Foreign Governments». Economic Policy, 2022.

Hameiri, Shahar y Lee Jones «China challenges global governance? Chinese international development finance and the AIIB» International Affairs, Vol. 94, nº3 (May 2018), p. 573–593.

Horn, Sebastian Andreas; Reinhart, Carmen M. y Christoph Trebesch. «China's overseas lending», Journal of International Economics, vol. 133 (2021), p.1-32.

Horn, Sebastian Andreas; Parks, Bradley Christopher; Reinhart, Carmen M. y Christoph Trebesch. «China as an International Lender of Last Resort». World Bank Policy Research working paper, 10380 (2023).

Molnar, Margit; Yan, Tin y Yusha Li, «China’s outward direct investment and its impact on the domestic economy». OECD Economics Department Working Papers, No. 1685 (2021).

The Economist «The 53 fragile emerging economies» The Economist. (20 de julio de 2022). Disponible en: https://www.economist.com/finance-and-economics/2022/07/20/the-53-fragile-emerging-economies

Notas:

1- Estimación a partir de los datos del World Integrated Trade Solutions (WITS) del Banco Mundial y de la corrección del efecto distorsionador de Hong Kong en las estadísticas de comercio. Se toma como último año de referencia 2019, para no tener en cuenta el repunte de la demanda de bienes industriales durante la pandemia de la COVID-19.

2- Véanse las tablas 1 y 2 en el Anexo del final de este volumen.

3- Véanse las tablas 3 y 4 del anexo del final de este volumen.

4- China solo ha firmado 16 acuerdos comerciales (con la Asociación de Naciones del Sudeste Asiático [ASEAN], el Acuerdo Comercial Asia-Pacífico [APTA], Australia, Chile, Costa Rica, Georgia, Hong Kong, Corea del Sur, Macao, Mauricio, Nueva Zelanda, Singapur, Islandia, Pakistán, Perú y Suiza), que representan a 15 países y el 30% del PIB mundial.

5- Este acuerdo de libre comercio entre 15 países de Asia del Este y el Pacífico cubre un tercio de la economía mundial. La división de comercio de la ONU estima que eliminará el 90% de los aranceles y aumentará las exportaciones intrarregionales en 42.000 millones de dólares.

6- Véase la tabla 5 del Anexo al final de este volumen.

7- The China Global Investment Tracker es la principal fuente de datos abierta sobre las inversiones de China en el exterior, caracterizadas por su opacidad y dificultad de seguimiento. Según Gelpern et al. (2021), los contratos chinos contienen cláusulas de confidencialidad inusuales que prohíben a los prestatarios revelar los términos o incluso la existencia de la deuda, mientras que Horn et al. (2019) estiman que el 50% de los préstamos a países en desarrollo no está recogido en las estadísticas del Fondo Monetario Internacional (FMI) o del Banco Mundial. Los datos del AEI no distinguen la ayuda al desarrollo del resto de las inversiones porque, en el caso de China, ambas son utilizadas frecuentemente para financiar el mismo tipo de proyectos de infraestructura.

8- China es el principal inversor extranjero de Tayikistán, Camboya, Kirguistán y Sri Lanka; y el segundo en Níger, Myanmar, Mongolia, Zambia, Nepal y Bangladesh.

9- Entre los agentes responsables de la implementación del BRI destacan los ministerios, principalmente el Ministerio de Asuntos Exteriores y el Ministerio de Comercio, siendo este último el más dominante, así como el Ministerio de Finanzas, que controla los fondos; la Comisión Nacional de Desarrollo y Reforma, que lideró el diseño del BRI y otorga presupuesto; los bancos comerciales e institucionales, entre los que sobresalen el Banco de Exportaciones e Importaciones (Exim Bank) y el Banco de Desarrollo de China (que otorgan créditos cercanos a los tipos de interés comerciales); y los gobiernos provinciales y empresas estatales (SOEs). A todo ello hay que sumarle el papel de las empresas privadas, que en algunos años han supuesto casi la mitad de la inversión china en el extranjero (Hameiri y Jones, 2020).

10- Muchas de las infraestructuras financiadas con préstamos de China son construidas por empresas chinas, por lo que en ocasiones el dinero puede no llegar a salir del país.

11- Entre 2016 y 2021, China ha prestado 185.000 millones a veintidós países, el equivalente al 34% de lo que prestó el FMI a nivel global en ese período, convirtiéndose en el principal prestamista bilateral del mundo (Horn et al. 2019).

12- China es el principal acreedor bilateral de más de la mitad de los 73 países de bajos ingresos elegibles para la iniciativa de suspensión del servicio de la deuda impulsada por el G-20. Posee más del 20% del total de la deuda de 22 de esos países, aunque solo seis países (Angola, Etiopía, Kenia, Laos, Pakistán y Zambia) suponen más de la mitad de los préstamos chinos.